5 redenen om te kiezen voor een profielfonds ipv vermogensbeheer

Modelportefeuilles van vermogensbeheerders en profielfondsen van fondshuizen zijn onderling vergelijkbaar. Het gaat in alle gevallen om vermogensbeheer voor een bepaald risicoprofiel. Als je als adviseur klanten wilt begeleiden naar vermogensopbouw heb je dus een keuze. We geven je 5 redenen om voor een profielfonds te kiezen in plaats van een vermogensbeheerder.

1. Profielfondsen zijn goedkoper

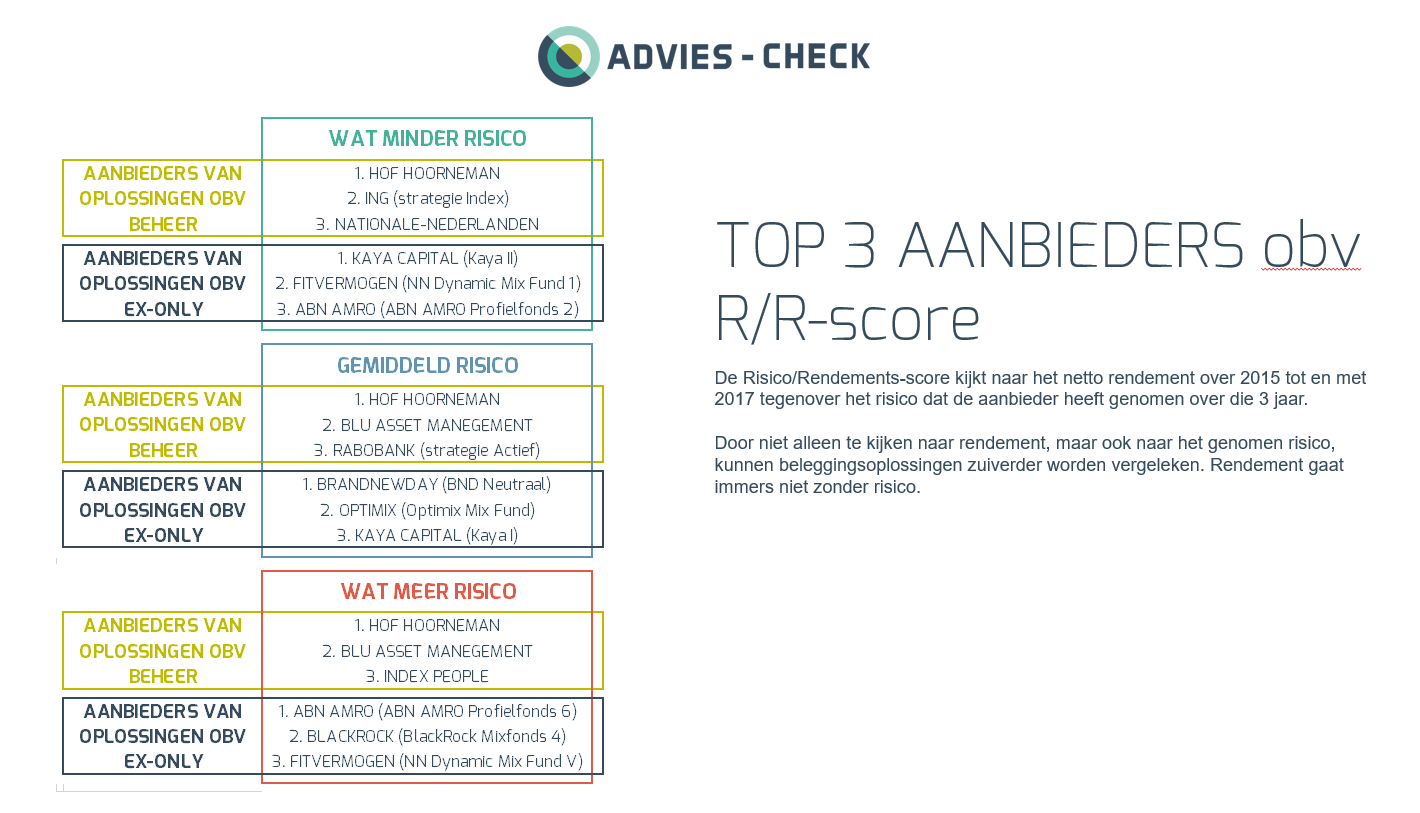

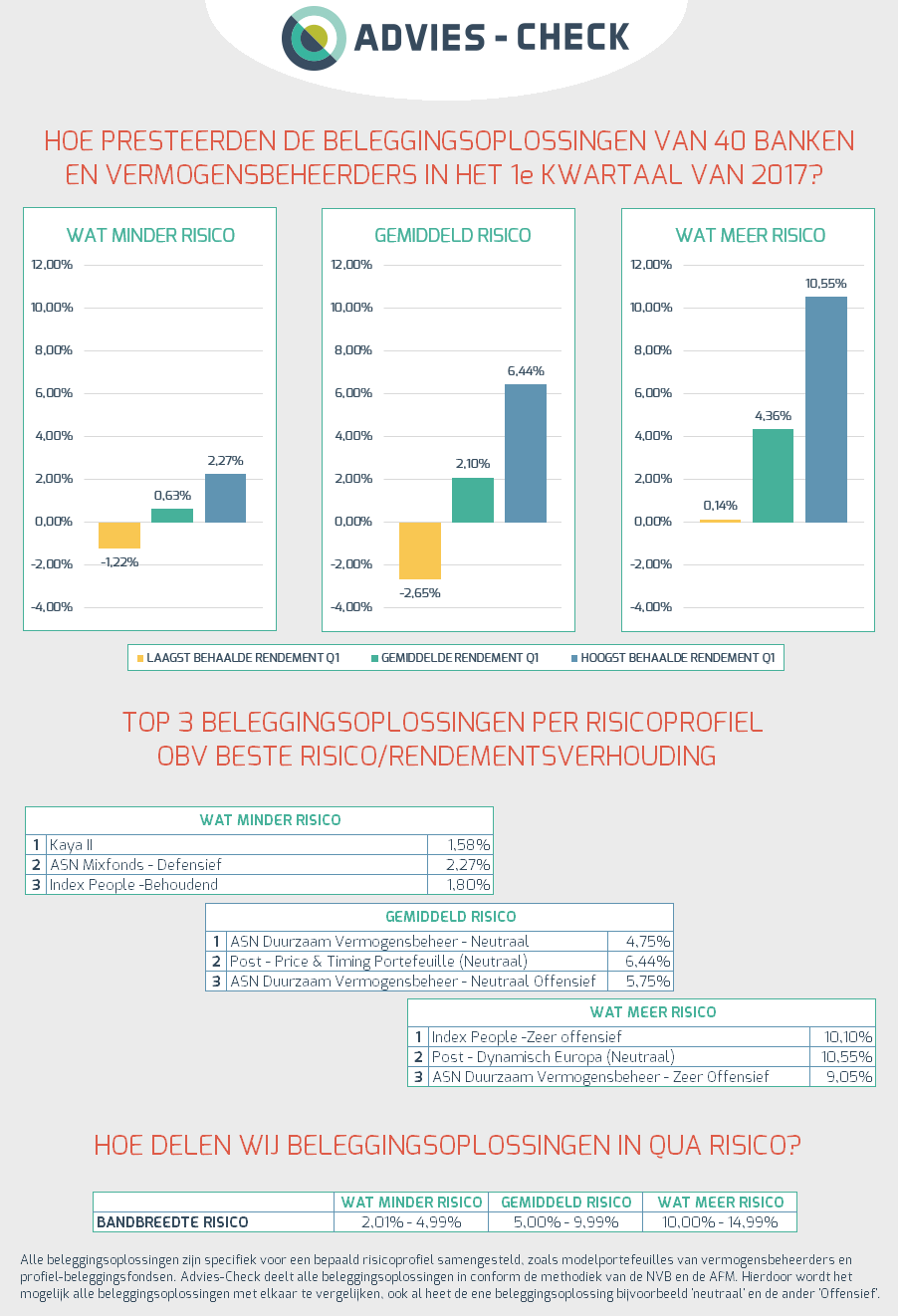

Lage kosten is de eerste stap naar rendement. Een waarheid als een koe, en uitgebreid onderzocht door onder andere Morningstar. Ook uit onderzoek van Advies-Check bleek dat profielfondsen over het algemeen beter presteren dan de modelportefeuilles van vermogensbeheerders. Met het advies van jou als adviseur om in een profielfonds te beleggen is je klant in het algemeen qua kosten beter af.

2. De zorgplicht bij profielfondsen kan een verdienmodel voor je zijn

Met het gegeven dat profielfondsen over het algemeen beter renderen dan modelportefeuilles van vermogensbeheerders is je klant nog niet direct geholpen. Velen hebben begeleiding nodig bij de keuze voor een profielfonds. Die begeleiding vergt tijd en brengt voor jou als adviseur verplichtingen met zich mee. Die begeleiding kost dus geld, maar levert jou en je klant ook wat op.

Voor het selecteren van een profielfonds heb je een Nationaal Regime-vergunning nodig. Hieruit volgt de verplichting dat je de doelstellingen, risicobereidheid, kennis, ervaring en financiële positie van je klant achterhaalt, dat je alle stappen in je advies vastlegt en dat je een beleggingsbeleid hebt. Dat laatste hoeft niet ingewikkeld te zijn. Het hoeft ook niet te betekenen dat je zelf alle beleggingskeuzes voor je klant maakt.

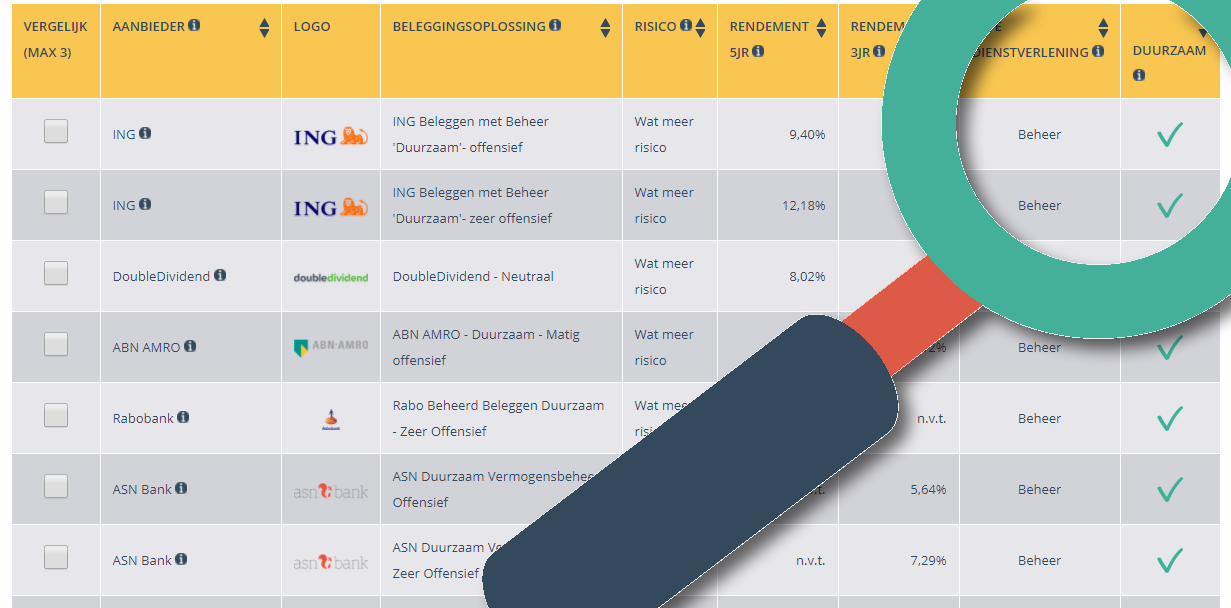

Je beleggingsbeleid is de basis voor de keuzes die je voor je klant maakt. Dat je bijvoorbeeld bij risico x, profielfonds y adviseert, inclusief argumentatie voor de keuze voor profielfonds y. Bijvoorbeeld vanwege lage kosten en/of bewezen trackrecord. Hiervoor moet je dus ook onderzoek naar een brede selectie van profielfondsen doen. De tool van Advies-Check kan je hierbij helpen. En je zult moeten vaststellen of de profielfondsen in je selectie wel geadviseerd mogen worden aan je klant. Met andere woorden, check de Essentiële Beleggingsinformatie.

Wie niet opziet tegen al deze verplichtingen en ook nog voldoet aan de vakbekwaamheidseisen, kan een mooi verdienmodel maken met profielfondsen. De ruimte is er, namelijk tot 0,5% fee per jaar, en is ook goed uitlegbaar aan klanten. Gemiddeld kost een vermogensbeheerder immers 0,5% per jaar meer dan een profielfonds. Dit verschil in kosten is terug te zien in het rendement, maar biedt ook ruimte voor de verdiensten voor jou als adviseur.

3. Ook zonder zorgplicht is er ruimte voor een verdienmodel met profielfondsen

Lijkt het je toch te lastig/ingewikkeld/duur/zwaar te zijn om te voldoen aan alle eisen die komen kijken bij het adviseren van een profielfonds? Dan kun je je klant toch goed op weg helpen én hiervoor een fee in rekening brengen. Het adviseren van een ‘profielfonds’ als soort belegging is geen productadvies in de zin van Wft. En je mag je klant vergunningsvrij advies geven over de mate waarin je klant risico kan en wil lopen met beleggen.

Als je hebt vastgesteld hoeveel volatiliteit je klant aan kan of aan zou moeten willen, kun je je klant adviseren om een profielfonds aan te schaffen met de risicometer, oftewel de volatiliteit die bij hem past. De klant kiest en koopt vervolgens zelf een profielfonds dat die risicometer heeft.

Dit advies is dan het sluitstuk van de beantwoording van vragen die horen bij begeleiding bij vermogensopbouw. Daar horen vragen bij als ‘hoe wil je dat je leven er later uitziet’ en ‘kun je je levensstijl nu en straks financieel permitteren?’ Ook advies over de mate waarin je klant risico’s durft te lopen, past daarbij. Heeft je klant wel echt een arbeidsongeschiktheidsverzekering nodig? Kan je klant het financieel aan als zijn partner overlijdt? En ook: welk risico loopt je klant met zijn opgespaarde geld?

Díe begeleiding is waardevol voor een klant.

4. Profielfondsen zijn anoniemer

Als klant of adviseur bouw je een relatie op met een vermogensbeheerder. Ontevredenheid over de prestaties van een vermogensbeheerder kan behoorlijk vervelend zijn. Je kunt er eigenlijk niks mee. Ontevredenheid an sich is geen gegronde reden om te klagen bij de vermogensbeheerder. Je geld weghalen is een optie, maar brengt naast een ongemakkelijke confrontatie ook onaangename kosten met zich mee. Ontevredenheid over een profielfonds is minder belastend, zowel in praktische zin als in financiële zin. Als belegger in een profielfonds ben je anoniem. En dat heeft zo zijn voordelen.

5. Profielfondsen zijn eenvoudiger

Toegegeven, de eerste stap naar een profielfonds is wat lastiger voor je klant. Hij/zij zal een rekening moeten openen bij een bank/broker/verzekeraar, geld moeten storten en een aankooptransactie moeten doen. Maar daarna is het leven simpel. Je klant wordt niet overspoeld met informatie over het sentiment op de beurzen, de koers van de dollar of de visie van de beheerder op aandeel X, Y of Z. Informatie waar de gemiddelde belegger best nerveus van kan raken. Periodiek de resultaten, het beleggingsbeleid en het genomen risico toetsen is afdoende.

Lees ook: 5 redenen om te kiezen voor vermogensbeheer ipv een profielfonds